《2019中国房地产百强企业研究报告》发布,百强房企销售额市场份额快速上升至58.1%

《2019中国房地产百强企业研究报告》发布,百强房企销售额市场份额快速上升至58.1%由国务院发展研究中心企业研究所、清华大学房地产研究所和中国指数研究院三家研究机构共同组成的“中国房地产TOP10研究组”3月19日发布《2019中国房地产百强企业研究报告》显示,2018年百强企业销售总额、销售面积分别达87239.1亿元、66244.5万平方米,同比增长33.2%和32.0%;百强房企销售额市场份额快速上升至58.1%,较上年提高10.6个百分点,行业集中度加速提升。

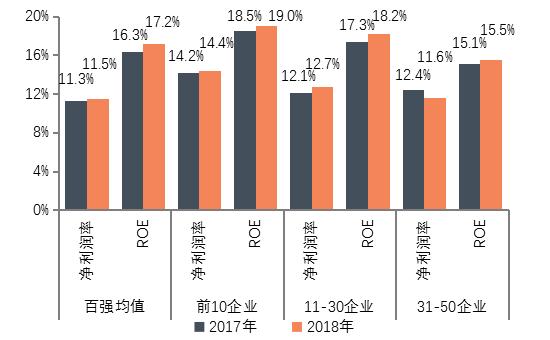

报告显示,百强房企追求规模与效益均衡增长。2018年,百强房企营业收入均值同比增长27.3%至486.2亿元,净利润均值同比增长28.2%至64.4亿元;净利润率、ROE均值分别为11.5%、17.2%,较上年分别提升0.2、0.9个百分点。

另据统计,2018年百强房企资产负债率均值为77.8%,较上年同比下降0.5个百分点。从有效负债率来看,剔除预收账款后,有效负债率为49.3%,同比下降1.6个百分点,负债水平仍整体可控。

1、市场份额提升至近六成,销售业绩跃上新高度

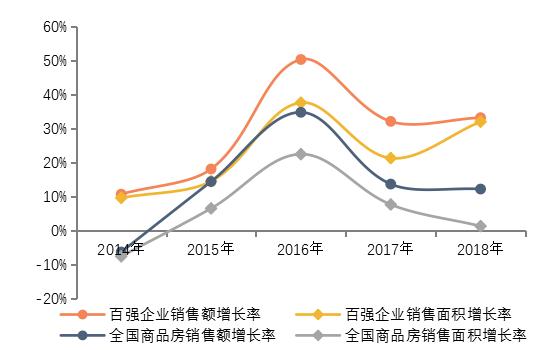

百强企业 2018年销售总额增长33.2%,市场份额提升至58.1%

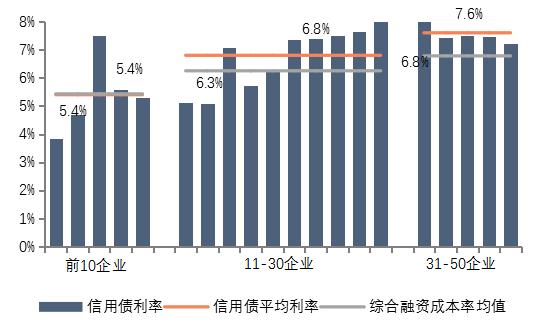

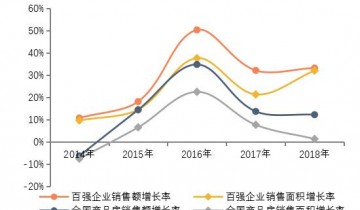

图1 百强企业2014-2018年销售增长情况

2018年,百强企业积极进行规模化扩张,通过精准把握市场需求,销售再创佳绩。销售总额、销售面积分别达87239.1亿元、66244.5万平方米,同比增长33.2%和32.0%,增长率分别高于同期全国增幅21.0、30.7个百分点,持续跑赢大势。从增速看,百强企业销售额、销售面积增速较上年分别增长1.1、10.7个百分点,规模优势进一步扩大。

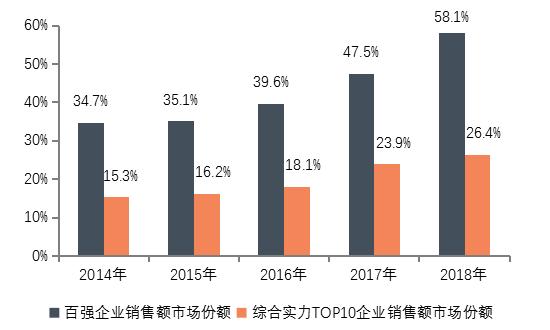

图2 百强企业及综合实力TOP10企业2014-2018年市场份额

百强企业市场份额持续扩大,首次挑起半壁江山,行业集中度进一步提升。2018年,百强企业销售额市场份额快速上升至58.1%,较上年提高10.6个百分点。其中,综合实力TOP10企业销售额市场份额为26.4%,较上年提高2.5个百分点,占百强企业销售总额的45.4%,强者恒强态势依旧。

规模效应加速资源集聚,中型企业增长表现亮眼

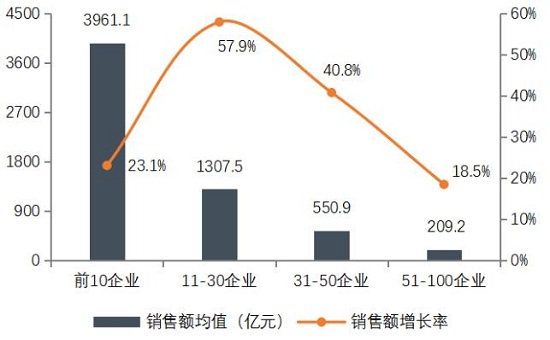

图3 百强企业不同层级2018年销售额及其增长率均值情况

百强企业超级阵营形成,千亿阵营大幅扩容。2018年,百强企业各层级销售表现分化明显,强者恒强态势延续。其中,百强前10企业秉持审慎投资策略,销售额增长率均值为23.1%;11-30企业聚焦重点城市群及周边城市,销售额增长率均值达57.9%;31-50中等规模的百强企业把握区域和城市潜力释放机遇,销售额增长率均值为40.8%。

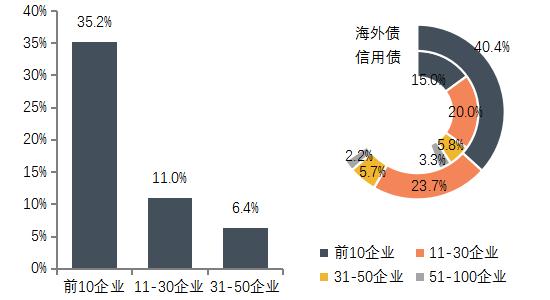

图4 百强企业地级以上城市覆盖率及信用债、海外债融资占比

百强企业凭借自身较强的综合实力、出众的产品打造能力及良好的口碑等,在项目布局、拿地及融资等方面不断集聚优质资源,助力其业绩规模的进一步扩大。在项目布局方面,规模较大的百强企业拥有项目数量明显高于其他企业;在拿地方面,2018年,百强前50企业招拍挂拿地总额约两万亿元,拿地总规划建筑面积约48000万平方米;在资金方面,2018年,百强企业国内信用债发行规模为2443.0亿元,占行业发行总量的44.1%;海外债发行规模为1949.2亿元,占行业发行总量的72.0%。

发展目标兼顾规模与效益,着力提升企业经营硬实力

表1 百强代表企业未来发展目标

预计2019年楼市调控政策仍将持续,政府以稳地价、稳房价、稳预期为目标,促进市场平稳健康发展。面对当前市场环境,百强企业一方面把握市场机遇,寻求业绩规模的适度增长,继续做强做大;另一方面更加重视对产品的打造,着力提升运营硬实力,实现企业高质量发展。百强企业销售目标更加稳健,同时更多地将降负债、降杠杆、优品质、提效率等作为其发展目标的关键词,企业逐步迈入以提升综合竞争力为目标的高质量发展阶段。

2、聚焦热点区域主流需求,调结构优产品强营销

把握三四线城市放量机会,加大潜力城市深耕力度

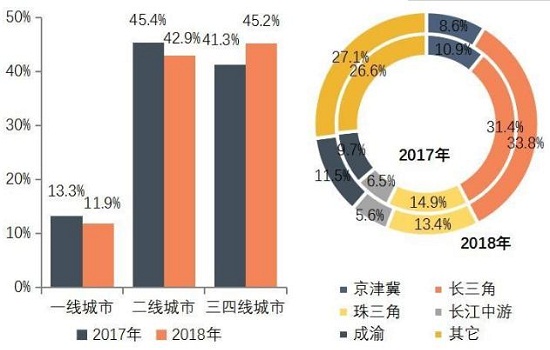

图5 前50企业2017、2018年各等级城市销售额分布

2018年,全国楼市调控政策持续偏紧,百强企业积极把握市场结构性机遇,抢抓三四线城市放量机会,实现了销售业绩的快速增长,三四线城市销售额占比提升至45.2%。

百强前50企业销售结构中,五个主要城市群的销售贡献占比为72.9%,其中,长三角占比最高,达33.8%,较上年提升2.4个百分点,其次为珠三角,占比13.4%,成渝城市群销售贡献率同比提升1.8个百分点至11.5%。另外,受环京楼市调控政策持续等因素影响,京津冀销售额贡献占比为8.6%,较上年下降2.3个百分点。

抢抓改善型需求释放机遇,以优质产品赢得市场

图6 前50企业2017、2018年重点项目各面积段销售占比

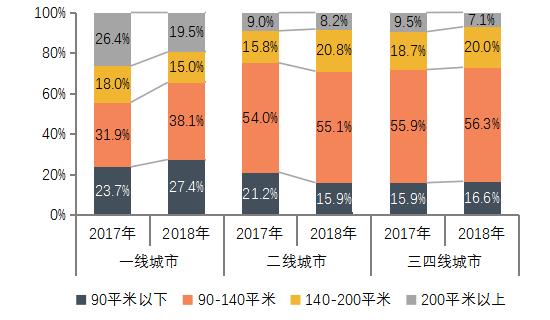

百强企业精准把握市场需求,改善类产品结构比例加大。2018年,百强企业把握改善型需求释放机遇,顺势调整产品结构,实现了企业销售业绩的快速增长。从百强前50企业重点项目各面积段产品的销售额占比来看:90-140平米首改、140-200平米改善类产品销售额占比分别提升2.1、2.8个百分点;90平米以下首置、200平米以上高端类产品销售额贡献率分别降低2.4、2.5个百分点。

图7 前50企业2017、2018年分城市等级各面积段销售占比

百强企业因城施策,在一线城市加大了首置及首改类产品供给,二线及三四线城市聚焦于首改及改善类产品,通过把握市场差异化需求,实现业绩快速增长;其次,百强企业着眼“美好生活”,围绕客户需求,从文化、科技、健康等方面入手,提高产品附加值,提升产品品质,以差异化的产品优势抢占市场份额。

紧跟市场节奏大力推盘,多措并举快速跑量回笼资金

图8 前30企业2018年推盘数量及全国商品房月度销售情况

百强企业凭借敏锐的市场洞察力,准确把握市场节奏,推动销售业绩持续快速增长。研究组对百强前30企业的月度推盘数量研究显示:2018年,百强企业紧跟市场大势和政策导向,下半年推盘量快速增长,前30企业全年推盘总量达2580个,同比增长82.8%,逐月推盘量呈现出波动上升趋势。

3、加快周转提升运营效率,降本增效拓展盈利空间

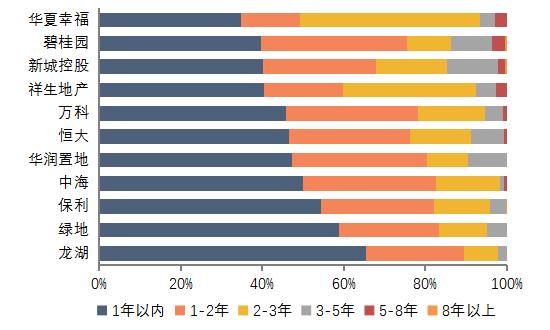

缓补仓促去化加速周转,多渠道提升运营效率

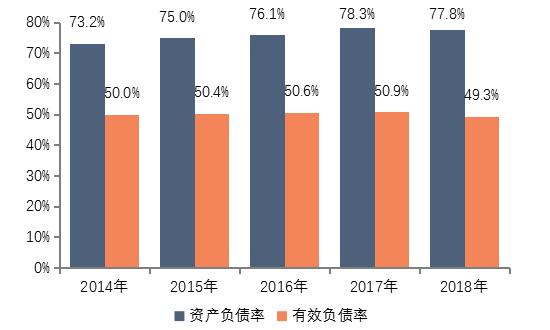

图9 百强企业2016-2018年周转率变化情况

2018年,百强企业放缓补仓速度的同时加大去化力度,总资产周转率与存货周转率均出现小幅上升,不同层级企业分化显著。2018年下半年以来,房地产行业调控力度不放松。百强企业未雨绸缪,放缓补仓的同时加快去化,促进企业整体周转率延续上升趋势。2018年百强企业总资产周转率均值较上年增加0.04至0.36,存货周转率均值较上年提升0.03至0.56。

为实现周转效率提升,百强企业一方面构建全面的流程管控体系,在多个环节做到工作前置,保证项目快速开盘,同时企业加快运营标准化的落实,提升开发效率;另一方面,百强企业进一步加大全民营销力度,提升销售速度;此外,部分企业引入股权激励、合伙人制度构建“共创、共担、共享”的企业文化,通过组织结构与机制的再造为企业发展提速。

“增收又增利”态势延续,盈利能力分化加剧

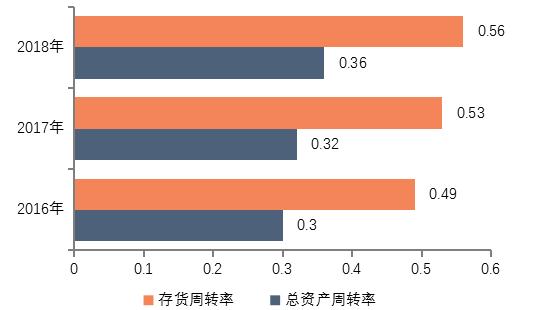

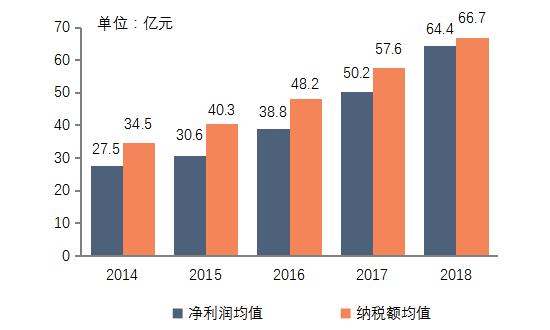

图10 百强企业2014-2018年营业收入与净利润均值变化情况

2018年百强企业收入与净利润持续增长,净利润率稳步提升。良好的销售业绩与高效运营带动企业规模持续扩张,全年百强企业总资产均值为2079.1亿元,同比增长22%,营业收入均值同比增长27.3%至486.2亿元,净利润均值则同比增长28.2%至64.4亿元。

图11 各层级百强企业2017、2018年净利润率及ROE情况

2018年,百强企业盈利能力继续提升,净利润率、ROE均值分别为11.5%、17.2%,较上年分别提升0.2、0.9个百分点。由于企业发展重心不同,百强企业盈利能力呈现分化,规模较大企业盈利能力更胜一筹。2018年,龙头企业选择主动“踩刹车”,在发展思路上向效益转变,开始从规模扩张为主向“规模与质量”并重转型,凭借品牌、周转能力、管理效率等优势,取得更高的经营效益。

降成本提溢价多管齐下,创造更大盈利空间

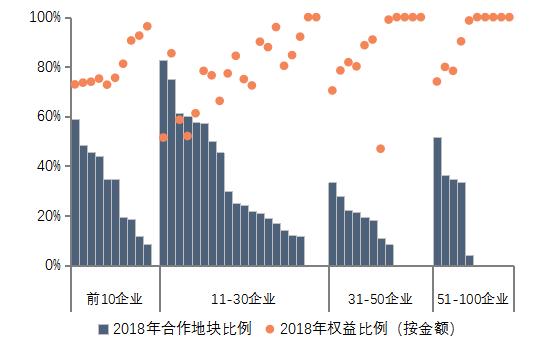

图12 各层级百强企业2018年信用债、综合融资成本率情况

2018年,百强企业在土地、资金、运营管理等方面积极控制成本,并多渠道提升产品附加值,改善了企业的盈利表现。放缓拿地节奏减少支出,多渠道拓储降低拿地成本;融资马太效应凸显,百强企业获低成本资金支持,同时积极拓展资产证券化等多种新型融资渠道。

图13 百强代表企业2017、2018年新增地价占销售均价的比重

成本普涨背景下,规模较大的百强企业费用管控能力更优,2018年百强企业三项费用率均值为9.8%,较上年增加0.4个百分点,其中财务费用率同比增加0.28个百分点,管理费用率同比增加0.09个百分点;通过控制土地成本以及提升产品溢价,有力拓展了企业利润空间。

4、适应大势调整投资节奏,多渠道融资保稳健发展

拿地态度趋于理性,全年三四线拿地占比提升

图14 各层级百强企业2017、2018年拿地金额占销售额比重均值

百强企业的拿地态度趋于谨慎,拿地金额占销售额比重大幅下降。2018年百强代表企业的拿地金额为19886.4亿元,同比下降20.3%,拿地面积为48339.3万平方米,同比下降7.6%。2018年下半年,随着土地市场的降温,百强企业紧跟外部形势变化,投资更显理性,拿地金额较上半年有所回落。

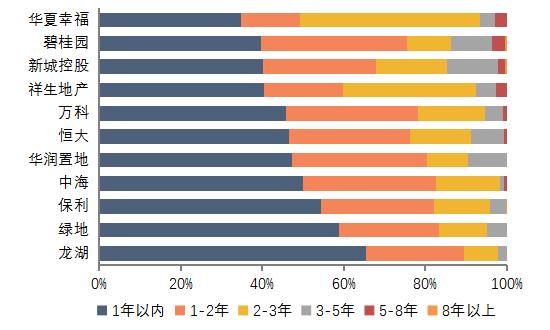

图15 各层级百强代表企业2018年一级市场合作地块及权益比例

百强企业在招拍挂市场中继续保持合作态度,借助合作各方的资源优势,降低拿地风险。2018年,百强代表企业的一级市场平均权益比例(按金额)为78.5%,与上年同期基本持平,全年通过招拍挂获取地块3092幅,合作地块数量占比达到28.2%,提高3.7个百分点,大中型百强企业的合作热情更高,资源整合能力更强。

图16 各层级代表企业2017、2018年拿地城市结构(按面积)

百强企业拿地方向持续向三四线城市下沉,三四线城市的新增土储面积达到总量的52.8%。分层级来看,大多数前10企业的布局重点分布于一二线城市,但总体三四线占比仍呈现增长,达到50.0%;11-30企业在三四线城市的拿地面积占全部新增土储的比重最高,为52.9%;31-50企业中,部分企业在二线城市的新增土储增长明显,整体三四线新增土储占比减少5.1个百分点至50.7%;51-100企业位于三四线城市的新增土储面积占比增长幅度最大,增长12.2个百分点至43.4%。

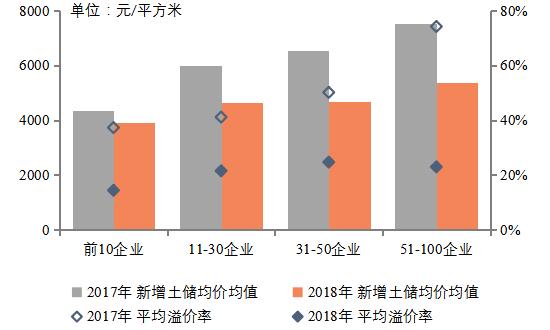

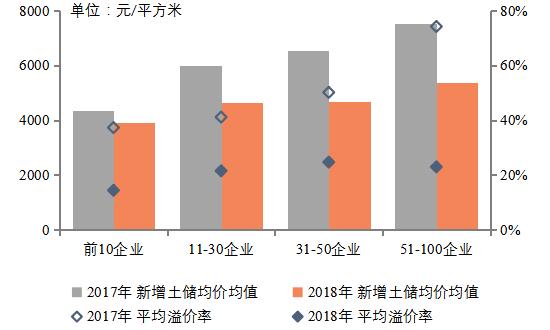

图17 各层级代表企业2017、2018年新增土储均价及平均溢价率

百强企业的新增土储均价及平均溢价率均出现同比下降。2018年百强企业大部分新增土储集中于三四线城市,导致了拿地均价出现了相应的降低,百强企业的拿地均价同比降低13.8%至4182.3元/平方米,同时一二线城市频繁出台的限售限价政策令企业的拿地热情不如上年,企业在招拍挂市场中竞争意愿有所减弱,溢价率均值下降27.9个百分点至21.4%。

公司债券发行回暖,新型融资方式方兴未艾

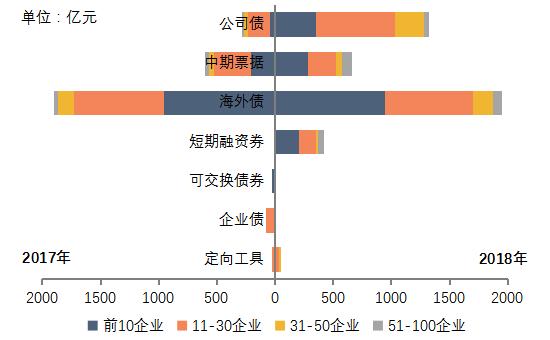

图18 百强企业2017、2018年信用债及海外债发行结构

2018年,在融资环境紧缩的情况下,百强企业依托自身的规模优势,融资规模依然保持平稳增长: 1)与银行及信托机构合作获取资金;2)百强企业的公司债发行较上年明显回暖;3)积极对ABS等新型融资方式进行探索,其中供应链ABS占比最高;4)积极寻求股权类融资机会,通过登陆资本市场、引入投资者等方式获取资金。

5、高价地去化压力渐释放,精准布局降低经营风险

2018年,土地市场有所降温,溢价率下滑、流拍地块增多,城市分化进一步加剧,百强企业谨慎投资并加快回笼资金,高价地规模有所下降,同时伴随百强企业前期所拿高价地项目陆续入市,企业去化压力有效缓解。

高价地开盘率超五成,去化压力逐步释放

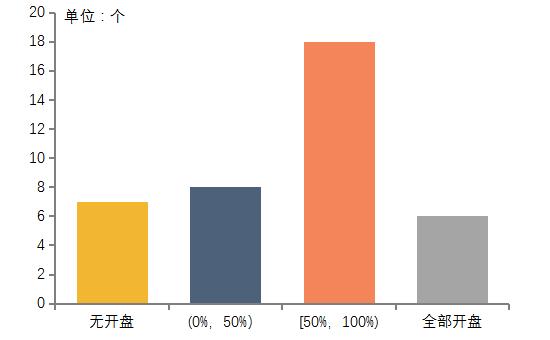

图19 百强企业2016年高价地各开盘率区间企业个数情况

从开盘率来看,百强企业历史高价地开盘率超五成,去化压力逐步释放。研究组整理了百强企业近三年所拿高价地及其开盘情况,2016年以来所有高价地中,百强企业所拿高价地数量占比61.3%,且所拿高价地主要布局于一二线城市,占比76.6%,高价地潜在消化能力较高。

优货值结构降去化风险,提高变现能力保现金流

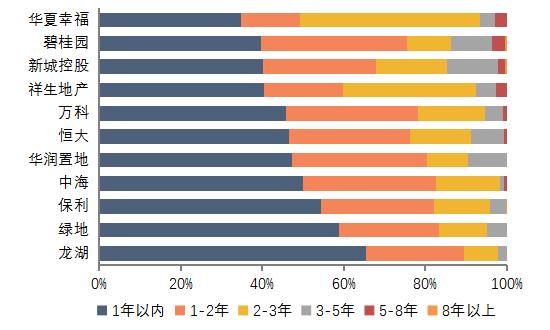

图20 百强代表企业可售货值按不同城市土地去化周期划分结构

2018年,房地产市场调控政策持续,不同城市市场加速分化,影响企业项目去化率,百强企业不断优化可售货值结构,加速回款保障企业稳健经营。2018年,百强企业通过招拍挂或收并购等方式获取优质土地资源,土地储备规划建筑总面积均值达1565.2万平方米。百强代表企业可售货值结构整体良好,去化周期在2年以内占比约80%。

6、强现金管控努力去杠杆,借势融资防范财务风险

放缓投资强调销售回款,经营现金流再度回正

图21 百强企业2014-2018年经营性现金流净额均值

2018年,百强企业更加重视现金流管控,经营性现金流回正。2018年百强企业经营活动产生的现金流净额均值为15.7亿元,相比上年提升显著。2018年,百强企业放缓投资减少现金流出,同时加大销售回款力度,开源节流改善现金流。2018年,百强代表企业土地投资支出占销售额比重为27.2%,较2017年下降19.7个百分点。

去杠杆取得成效,短期偿债能力回升

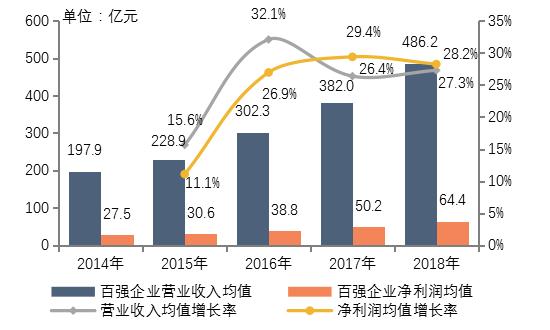

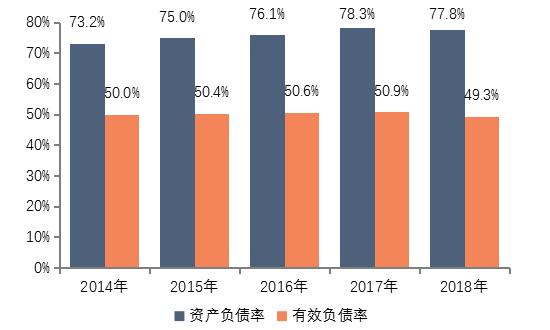

图22 百强企业2014-2018年资产负债率及有效负债率

2018年,多部门发文要求做好降低企业杠杆率各项工作,打好防范化解重大风险攻坚战,“降负债”成为房地产行业的一个高频词汇。从资产负债率来看,2018年百强企业均值为77.8%,较上年下降0.5个百分点;从有效负债率来看,剔除预收账款后,有效负债率为49.3%,同比下降1.6个百分点,负债水平仍整体可控。

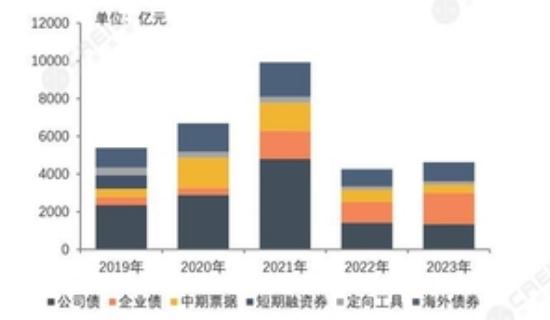

债务集中偿付期到来,借新还旧缓解兑付压力

图23 2019-2023年房地产行业债券需偿还规模

存续债券步入集中还款期,近三年行业偿债规模逐年递增。到2019年,整个行业需要偿还的国内外信用债规模共计将达5381.6亿元,并于2021年整体接近万亿元,其中近半数为公司债。面对兑付压力,百强企业积极进行再融资偿还旧债。2018年下半年百强企业共发行信用债111笔,合计融资规模1512.9亿元,完全覆盖全年信用债到期规模。

7、响应号召投身精准扶贫,助力全面建成小康社会

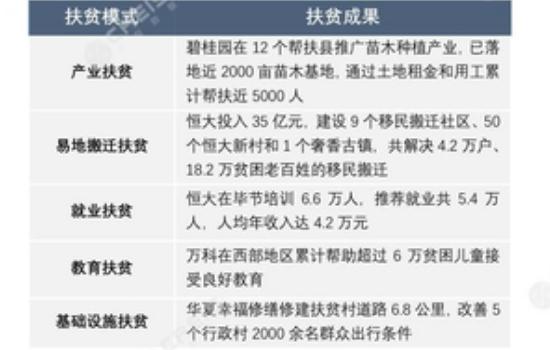

表2 部分百强企业精准扶贫成效

党的十九大明确把精准脱贫作为决胜全面建成小康社会必须打好的三大攻坚战之一,鼓励和引导企业积极参与脱贫攻坚。百强企业积极响应扶贫战略部署,加大财力、物力、人力等投入。百强企业发挥自身优势开展产业、教育、就业等精准扶贫,因地制宜开展可持续性发展的“造血式”扶贫成为工作重点。

8、多方位行动回馈社会,积极践行企业公民责任

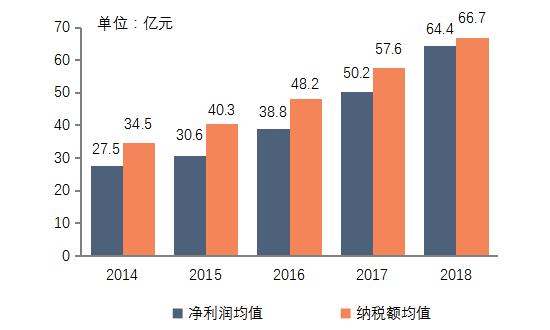

图24 百强企业2014-2018年纳税额与净利润增长情况

2018年,百强企业积极依法纳税,纳税额稳步上升:百强企业纳税总额均值达66.7亿元,同比增长22.8%,其中税金及附加均值为38.3亿元,所得税均值为28.4亿元,同比分别增长17.1%、31.5%。

百强企业积极推进保障房建设,不断提升保障房建设品质,助力实现“住有所居”,“住有宜居”;此外,百强企业不断加大公益方面的投入力度,设立公益基金,从教育、环保、医疗、文化保护等多方面着手,奉献爱心,用行动回馈社会。