弃房断供,多地房价下跌业主“弃房断供” 弃房断供是松绑“限购”的一种阵痛

弃房断供,多地房价下跌业主“弃房断供” 弃房断供是松绑“限购”的一种阵痛 “弃房断供”,是指贷款购房者停止房屋按揭,放弃该房屋的行为。最近,“弃房断供”一词频频见诸报端,浙江杭州、福建宁德、广东广州等地都出现了弃房断供现象,而同样的现象在苏州城区也不少见。来自苏州工业园区法院的数据显示,今年1月至8月,该院受理银行向法院起诉的借款合同纠纷案件大量增加,其中个人房屋贷款逾期不还案件120件,同比增加68.7%,增幅之大是近几年少见。而这些案件都有着一个共同点:几乎所有的业主都声称“无力还款”而断供。

惨淡的房地产市场下只有合理定价,才能打破浓厚的观望情绪

惨淡的房地产市场下只有合理定价,才能打破浓厚的观望情绪9月开局,深圳楼市进入一个兵家必争的楼市销售旺季。在经历了今年前8个月的新房成交 冷淡行情后,房企新房库存骤升,都在等待向市场推售大量房源的绝佳机会。从进入9月起,房企推盘节奏明显加快。首周就有3个楼盘开售,10个楼盘开放营销 中心和样板间,进行前期预热活动的楼盘则更是多达数十家。房企的高库存和积极入市会否引发一轮降价?房地产下游市场......

据工业园区法院经常审理房贷纠纷案件的金法官介绍,除了房价下跌,持有住房价格远低于个人继续要交纳按揭贷款的价格,导致房屋变成“负资产”出现主动弃房外,更有可能是购房者自身财务出现问题,或者炒房团资金链断裂而“断供”。值得注意的是,业主断供后被银行告到法院,缺席审理较高。被告下落不明或经送达后拒绝出庭的,差不多要占50%,弃房抵债意图明显。据金法官介绍,审理断供案件发现,购房者往往有一种典型的从众心理,就是“买涨不买跌”,一部分购房者随意性较大,缺乏长远规划和风险意识,对自身还款能力没有正确评估,一旦遭遇变故,脆弱的履约能力极易丧失,无法承受巨额贷款,最终会陷入房产被拍卖的尴尬境地。

“弃房断供表面看来,有人愿意亏损首付和已经支付过的利息,并搭上维护了多年的‘信用’,就一了百了。但断供不仅是信用问题,还涉及违约责任。”金法官说。金法官认为,断供现象频发,也反映出不少购房者法律意识淡薄。很多人觉得,断供以后,“大不了房子我不要了,银行爱怎么着怎么着”。其实不然。从“断供弃房”案例看,不管是“供不起”还是“甩包袱”,结果都是损失惨重。不仅房子没了,首付、月供也付之东流。如果房子抵掉还不足以支付银行贷款的话,还会在个人信用记录中留下污点,以后再办理贷款甚至信用卡,都将不被批准。

就“弃房断供”现象而言,不仅不是一种正常的市场借贷模式,也是一种有违良性风俗的违约行为,房主必然为此付出惨痛代价。据分析,此类最终选择“弃房断供”者,有可能获得的是“首付”白付、月供白供,以及“血本无回”的结果,并且还不包括未来的可能的征信代价等等。然而,将“弃房断供”者告上法庭的银行,就可以万事大吉了吗?答案应该是否定的。

在时下房价渐渐下行的情况下,即使“拍卖”当事人抵押的房子,也可能难以收回贷款。去年就有媒体报道,温州房价连续23个月下降,银行成为“被弃房”房东,房子卖掉还不够偿还银行贷款。足以证明,在这场“弃房断供”潮流中,银行并非绝对的“赢家”。然而,造成时下一些地方城市频繁出现的“弃房断供”现象,何尝不与此前的银行“不理性”有关?依据银监会两年前发布的《商业银行房地产贷款风险管理指引》中规定了,“应将借款人住房贷款的月房产支出与收入比控制在50%以下(含50%)”的相关条款,目的在于避免银行盲目放贷并将贷款风险控制在最低。

此前在放贷过程中,是否真正核实到当事人的还款能力,乃至其是否可以获得相对稳定的收入来源?“弃房断供”出现,至少说明一些放贷银行在此前同样不理性,为了赚到大把大把的贷款利息,并未按指引把月供控制在收入的一半以内以及进行必要的风险防控。并且,并不排除正是因为当年银行放贷的“过度宽松”,导致一些投资投机者的盲目。天下没有免费的午餐。多年来因为国内房地产走俏,房价连涨十余年,在“购房就是升值”的时候,银行也是大把“捞”到了好处的。一些房贷业务几成了个别银行的主业,这是极不正常的。

苏州一位有着多年房地产业诉讼经历的刘律师透露,一直以来都存在房贷断供的情况,自己此前就代理过多个此类案件,大多是因为业主无力支付才会出现断供。刘律师称,业主以断供来应对房价下跌存在严重的认识误区。个人买房时和银行签订的合同,首先是借款合同,同时还会与银行签订房产抵押合同,千万不能看自己房子已经资不抵债就选择断供。“从法律角度分析,断供对借款人是非常不利的,因为它并不能免除债务人的还款责任。

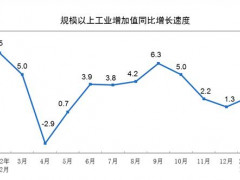

房地产下游市场普遍呈现疲软状态,影响程度各不相同

房地产下游市场普遍呈现疲软状态,影响程度各不相同夏季本应是房地产相关行业的黄金季,可是记者调查发现,房地产下游市场普遍呈现疲软状态,家装、建材、家具、房屋中介等一些房地产相关行业的业务量都急转而下,甚......

如果债务人不按期还款,无论是出于哪一种原因的断供,银行都有可能宣布借款合同到期,要求债务人偿还全部贷款。”刘律师说。此外,不论房价如何变化,个人对银行的借款合同总是存在的。如果业主断供,银行起诉业主,基本上百分之百胜诉。银行首先是拍卖抵押的房产,一般拍卖价会比市场价格低10%以上。相关的违约金、罚息、诉讼费、律师费、拍卖费等,全都由业主支付。事实上,既然房地产和银行借贷属于市场行为,就不应该“只赚不赔”。房子不可能永远涨价,而银行放贷更不应该永远“高枕无忧”。让银行在“弃房断供”潮中也“寒战”一把,其实,有利于后来的银行企业“清醒”。

最新数据显示,全国楼市继续降温,房价跌势仍然不减。从最新官方发布的数据来看,8月70大中城市新房及二手房房价环比上涨城市数均仅剩一个,据统计95%以上的城市都出现了环比下跌。更甚者,一二三线城市房价继续全面下跌,北上广深房价也仍低迷。这是一个房地产市场终将回归市场和理性的信号,但对于已经“入市”的银行而言不会是一个好信号。未来,在一些城市尤其是房价畸形和高企的城市,“弃房断供”者可能会越来越多,众多此前参与放贷并曾经大赚特赚的银行们,也应该早一些做好被“拉下水”的心理准备了。