土巴兔IPO终止,土巴兔第5次上市终止!土巴兔主动撤回深交所IPO申请

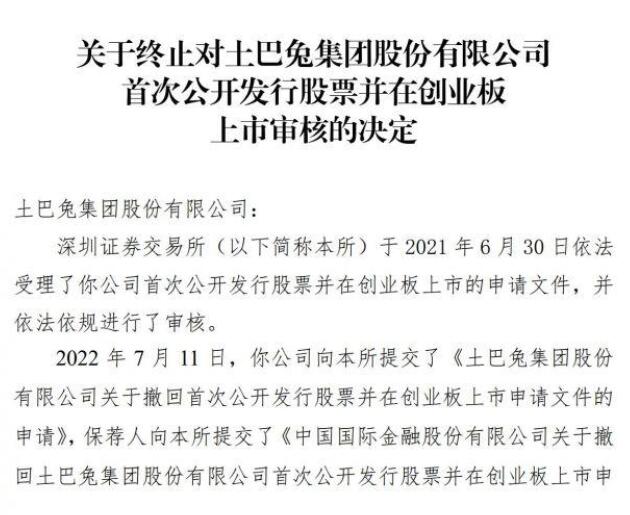

土巴兔IPO终止,土巴兔第5次上市终止!土巴兔主动撤回深交所IPO申请7月18日晚,深交所披露的信息显示,终止对土巴兔在创业板首次公开发行股票的审核决定,公告显示,土巴兔的保荐人中金证券于7月11日,向深交所提交了撤回土巴兔在创业板的上市申请。

值得注意的是,此次撤回上市申请距离更新招股书时间尚未满一个月,6月29日,土巴兔更新招股书,同时,创业板IPO审核状态变更为“已问询”。3月31日,土巴兔因IPO申请文件中记载的财务资料已过有效期,上市计划不得不搁浅。在此之前,土巴兔曾先后于2018年冲刺港交所、2021年6月、2021年11月冲刺深交所,但均以失败告终。

信息公布后,土巴兔联合创始人王国春在微博上对终止IPO的回应称,此次公司主动撤回IPO,主要是基于当前市场整体环境等因素等综合考量,而非其他因素。王国春还在微博上表示,“企业的成功, 是以释放为用户持续创造价值为标准,不是以IPO为衡量标准,IPO只是企业发展过程的一个环节。”不过对未来是否会继续推进上市进程,王国春表示,“目前公司经营状况一切良好,未来待合适时机重新启动。”

土巴兔成立于2008年7月18日,注册资本1.8亿元,法人代表为王国彬,经营范围包括建筑装潢设计,室内设计,室内装修工程的施工等。大股东为王国彬,持股49.06%。就在不久前,土巴兔刚更新了2021年的业绩报告,同时IPO进展推进至“已问询”状态。这份业绩显示,土巴兔去年营收约6.55亿元,同比增长6.4%;净利润7032.95万元,同比下降18.79%;基本每股收益0.39元,同比下降18.75%;资产规模7.53亿元,同比扩大10.74%。

公告显示,公司的营收主要来自于线上平台。其中平台信息服务费最为核心,达到5.4亿元,在营收占比达到82.59%。同时广告业务增长颇为迅猛,2021年营收达到1.13亿元,占比达到17.29%,同比上升100.51%,营收占比较上年增加超过8个百分点。另一方面,购买“精装房验房”质检服务收入在去年有所增长,2021年质检服务达到4.41万单,较2020年约1.62万单订单数量,同比增加172.73%,拉动增值服务收入。

不过受制于流量获客成本持续上升等因素,公司利润增幅有所放缓。同时,由于家居、家装行业整体受成本上升等因素影响,不少企业的利润率均有所下滑。

值得注意的是,自今年6月末开始,以制造业为主的家居行业,上市进展均较为顺利。其中,软体寝具品牌慕思在6月下行挂牌上市,陶瓷卫浴企业箭牌家居、智能家居企业萤石网络,均在近期过会。有业内人士指出,6月下旬之后,制造业企业迎来上市窗口期,因此家居制造企业的上市进程推进迅速:“相较而言,土巴兔的家装平台属性具有互联网属性,目前企业上市审核流程更加严格。”

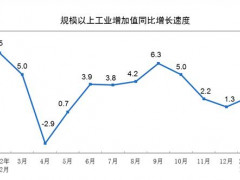

2022年上半年建筑及装潢材料类零售总额为880亿元,下降2.9%

2022年上半年建筑及装潢材料类零售总额为880亿元,下降2.9%7月15日,国家统计局发布2022年1-6月国民经济运行情况。数据显示,今年上半年,家具类零售总额为730亿元,同比下降9%;建筑及装潢材料类零售总额为880亿元,同比下降2.9%。6月份单月来看,家具类零售总额为154亿元,同比下降6.6%;建筑及装潢材料类零售总额为17...